很多公司在经营中,都会遇到“零申报”的情况,有些财务人员遇到这样的情况常常不知道如何处理才妥当。今天企步网和大家认识一下“零申报”以及相应的处理方法。

企业在什么情况下才能零申报?

零申报是指,纳税人、扣缴义务人当期未发生应税行为,应向税务机关办理零申报手续,并注明当期没有应税事项。

那么,如何判断自己所在公司是否可以零申报?2019年税务局最新的口径是:

1、增值税可零申报的情形:小规模纳税人应税收入时0,一般纳税人当期没有销项税额,并且没有进项税额。

2、企业所得税可零申报的情形:纳税人当期没有经营,收入、成本都是0。

3、其它税种可以零申报的情形:计税依据为0时。

一般情况下,企业如果还在筹建期、没有投入生产经营,收入、成本和费用都是0,是可以放心的进行零申报的。

那么,公司经营不下去了,是不是可以零申报?

对于一些只是暂时停止经营的公司来讲,零申报是一个不错的选择。但是需要注意两点:

1、必须按时进行申报纳税,及时进行年报,并且确保注册地址不出现异常。

2、超过6个月进行零申报,容易引来税局核查。操作不好,还可能被认定为“非正常户”,甚至还会被吊销营业执照。

企业对零申报的5个错误操作会计人马上对照自查!

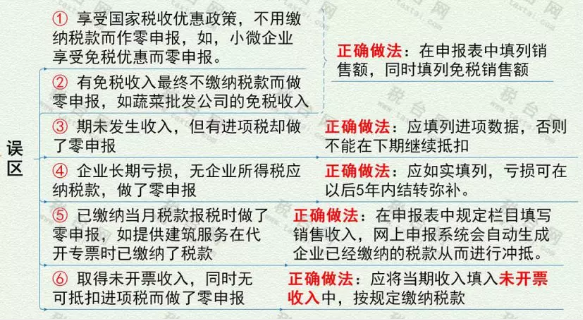

切记,不是所有情况都可以进行零申报的。在此,我们总结了企业常见的5个零申报错误操作,会计人马上对照自查!

一、有税收优惠政策(比如,月销售额没达到10万),或者取得免税收入,而不用缴纳有关税款,企业就进行了零申报。

比如:

某企业是小微企业,当月销售收入可以享受小微企业增值税免税的优惠政策。那么可以零申报吗?

答案是:不可以。企业在享受国家税收优惠政策的同时应该向税务机关进行如实申报。

正确的做法是在申报表的相应栏次如实填写享受免税数额。

二、企业期末没有收入,但有增值税进项做了认证处理,进行了零申报。

一些新开办的公司,常常会发生期末没有收入,但是有进项税额。这种情况下,如果进行零申报处理,可能会因为未抵扣进项税额逾期抵扣造成不能抵扣的情况发生。

正确做法:在申报表对应的销售额填写“0”并把当期已认证的进项税额填入申报表从而产生期末留抵税额在下期继续抵扣。

三、企业长期亏损,没有企业所得税应纳税款,做了零申报。

正常情况下,企业的亏损能向以后五个纳税年度结转弥补。如果做了零申报,第二年的盈利就不能弥补以前年度亏损了,会造成企业损失。

正确做法:应如实填列,这样亏损可以在以后5年内结转弥补。

四、企业已预缴了税款,在报税时却进行了零申报。

比如,某公司是小规模纳税人,虽然在代开发票的时候缴纳了税款,但也不能简单的进行零申报。

正确做法是在申报表中规定栏目填写销售收入,网上申报系统会自动生成企业已经缴纳的税款从而进行冲抵。

五、企业取得未开票收入,同时没有可抵扣进项税,进行零申报。

取得未开票收入也应当如实申报,否则不仅要补缴当期税款,还要加收滞纳金。

正确做法:把当期收入填入未开票收入中,按规定缴纳税款。

郑重提醒各位!虽然免税、无应纳税款和零申报,最终体现的应纳税额都是0,但是实际处理方式大不相同!违规的零申报,不但会给企业带来不必要的损失,还可能会影响企业信用,增加企业的税收风险!

长期违规零申报后果十分严重

1、会被税务机关纳入重点监控名单,甚至会被税务机关进行核查。

2、有收入及应纳税款却办理零申报,属于偷税!根据《税收征收管理法》第六十四条,罚你五万不成问题!而且你还得更正申报数据,补缴税款和滞纳金!

3、非正常原因,一个评价年度增值税连续3个月或者累计6个月零申报的,不能评为A级纳税人。提供虚假申报材料享受税收优惠政策的,会被判为D级纳税人!

4、长期零申报,并且持有发票的纳税人,发票不仅会降版降量,还会被要求去税务机关对发票的使用情况进行核查。

5、长期零申报超过6个月,可能会被列入“非正常户”,甚至还可能会被吊销营业执照。

企步网微信公众号:企步网(shqibu)